Hay una razón por la cual la Fed dio un paso sin precedentes para anunciar que comenzaría a comprar bonos corporativos esta semana: según Bank of America, que está analizando los últimos datos de flujo de fondos del EPFR, 20 de marzo fue el " día de capitulación de bonos ", cuando tuvo lugar un récord de $ 34.6BN en redención de fondos de bonos.

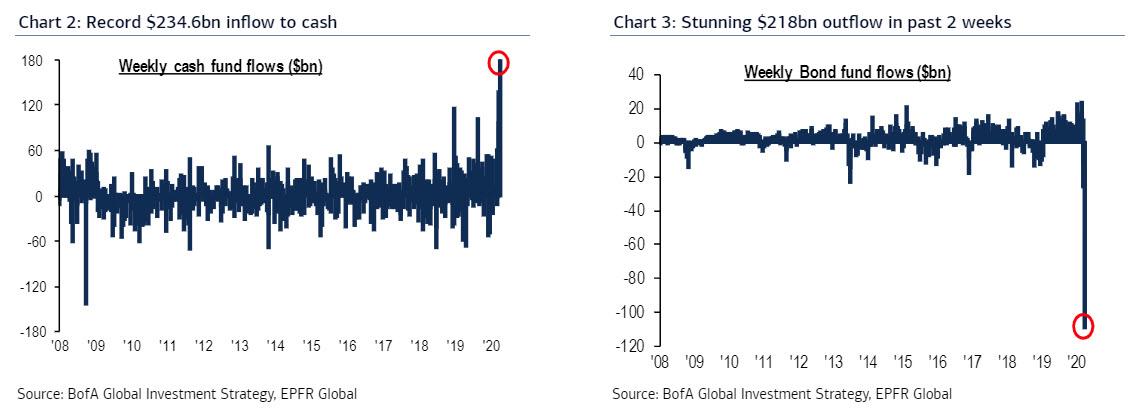

Esto, junto con las salidas récord observadas en las últimas dos semanas que ahora ascienden a un "sorprendente" $ 218BN en salidas de bonos llevó a BofA CIO Michael Hartnett a declarar que la "burbuja de bonos ha estallado" lo que lleva a una entrada casi idéntica, o $ 234.6BN, no a las existencias, sino al activo que ciertamente no es "basura": efectivo.

Y hablando de las existencias, también fueron expulsados con el agua de enlace , ya que se canjearon $ 26,2 mil millones de fondos de capital e incluso se extrajeron $ 0,7 mil millones de fondos de oro.

Estos son algunos de los puntos de datos para respaldar su conclusión que obligó a la Fed a ingresar al mercado de bonos:

- Registro Canje de $ 61,2 mil millones de bonos IG para la semana, razón por la cual la Fed anunció que rescataría el mercado de bonos IG.

- Registro de canje de $ 6,4 mil millones para m MBS.

- Segunda semana consecutiva de salidas gigantes de deuda EM ($ 17.1bn), bonos municipales ($ 10.8bn).

- Primera semana de salidas de bonos del gobierno en 9 semanas ($ 3.7bn) … como el oro, Los bonos del Tesoro fueron arrastrados al vórtice de liquidación (solo el dólar estadounidense fue un refugio seguro).

Sin embargo, con todo lo que se está liquidando, hay una burbuja que simplemente se niega a estallar, y como Hartnett señala, es "fascinante de notar entradas a fondos tecnológicos todas las semanas hasta el momento en 2020 "ya que ahora parece que la burbuja de crecimiento será la última, muy última en estallar (también para cualquiera que haya escuchado la oportunidad de" una vez en una década "de JPM [una vez en una década] para salir del crecimiento y ponerlo en valor el verano pasado, que descansen en pedazos).

Entonces, volviendo a la audaz evaluación de que la burbuja de bonos, aunque solo sea en empresas, ha estallado, Hartnett calcula que los reembolsos de $ 257 mil millones de fondos de bonos en las últimas 4 semanas han desenrollado el 44% de las entradas de burbujas de $ 583 mil millones de entradas en las últimas 52 semanas .

Por supuesto, la Fed no puede tener eso, después de todo sin las empresas de burbujas de bonos corporativos no podrán emitir deuda y comprar ninguna de sus acciones – es por eso que tuvo que respaldar explícitamente tanto el mercado de bonos primarios como secundarios, al tiempo que anunció que compraría el ETF de LQD.

Y hablando de LQD, esta es la razón por la cual la Fed no tuvo más remedio que comenzar a comprar: según Hartnett, el crédito es un indicador clave para las acciones …

… y el ETF más importante es LQD (enlace IG): " si LQD> $ 120 (promedio móvil de 200 semanas) no habrá una nueva prueba de SPX 2250 bajo; si LQD> $ 126 SPX puede romper 2850. "

Hartnett continúa mostrando cómo están posicionados los clientes de BofA y qué muestran actualmente los indicadores de riesgo del banco, con el resaltado de que" Indicador Bull & Bear cae al máximo bajista 0 ":

- BofA clientes privados AA : la asignación de capital cayó al 52.8% (el más bajo desde el 13 de febrero), la deuda aumentó al 25.3% (el más alto desde el 14 de abril), el efectivo aumentó a 15.1% (el más alto desde febrero de 2010) … asignaciones explicadas por los cambios de precios, no por las posiciones subyacentes …

- BofA cliente privado fluye para saber : el gran choque de posicionamiento fue en bonos no acciones ( igual que el flujo institucional) Los datos de BofA GWIM muestran ventas récord de bonos en marzo (-2.7% AUM) cuando el índice Sharpe de la cartera de bonos (IG, munis, MBS) colapsó 0.57 a 0. 03 (acciones por contraste pasó de 0.06 a -0.10 – Gráfico 5); importante tener en cuenta que la cartera de ETF de bonos Top 20 de GWIM cayó un 10.6% del 6 al 19 de marzo, se recuperó un 8.0% desde los mínimos, w mi cliente privado está listo para comprar otro desmayo en renta variable las próximas semanas.

- Indicador BofA Bull & Bear: cae de 0.4 a 0.0 (Gráfico 1), es decir, el posicionamiento del inversor es máximo bajista; tenga en cuenta que el indicador BofA Bull & Bear llegó a cero en julio de 2008, pero la manifestación fue cancelada por la quiebra de Lehman 4 semanas después (Gráfico 6); La gran diferencia en este colapso es el pánico político antes, no después del evento de crédito; si la bazooka de la Fed cortocircuita una combinación de bancarrota sistémica de posicionamiento bajista máximo + estímulo máximo de política = gran recuperación en los mercados de crédito y acciones.

Lo que nos lleva a la parte final del último informe de Hartnett, es decir, sus pensamientos sobre si este es el abajo o si esto es solo una recuperación del mercado bajista:

En recesión y nuevas pruebas: todos dicen que es una "recuperación del mercado bajista" porque ahora estamos negociando recesión; Aumento de 3 millones en las solicitudes de desempleo = picos de la tasa de desempleo de EE. UU. A 6-7% todos esperan una "nueva prueba de mínimos", pero perversamente esto solo es probable una vez que los números de virus mejoren y los números de recesión no mejoren; entonces SPX retrocede de 2850 a 2450.

Sobre si el crédito o el capital conducen:

… nos adherimos al libro de jugadas de deflación de "crecimiento", "rendimiento", "calidad" debido a la macro, pero también porque el crédito dice lo mismo (bonos IG de alta calidad con bajo rendimiento calidad HY); IG vs HY v barómetro clave en adelante; una vez que el valle del petróleo, los picos del dólar, el HY venció a IG … baja calidad> alta calidad, EM> DM, existencias mundiales> EE. UU., pequeña capitalización> gran capitalización, valor> crecimiento.

Finalmente, en la formulación de políticas y políticas de pánico:

La escala del pánico político es asombrosa … 62 recortes de tasas (Tabla 2), $ 7 billones de QE, $ 4-5 billones de estímulo fiscal, aceleración hacia YCC (Yield Curve Control) , UBI (Renta Básica Universal), MMT (Teoría Monetaria Moderna); no nos dice que la inflación garantice un aumento, sino que 2020 ve un mínimo de varios años en las expectativas de inflación; oro, pequeña capitalización, EM son las coberturas de inflación para los contrarios seculares.

[DISPLAY_ULTIMATE_PLUS]

Referencia: https://www.zerohedge.com/markets/bond-bubble-pops-why-fed-bailed-out-bond-market

[19901918[19901918] ]

[19901918[19901918] ]